Los centros comerciales hoy se construyen desde los hábitos de consumo

Luis Llaca, vicepresidente de CBRE Retail Latinoamérica: "En México, el 29 % del inventario de estos establecimientos se concentró en la Ciudad de México y el área metropolitana en 2023. Se prevé que este año puedan ingresar más de 500 mil metros cuadrados nuevos".

Luis Llaca, vicepresidente de CBRE Retail Latinoamérica

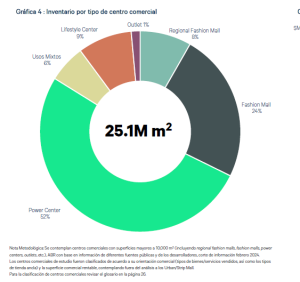

En México, el inventario de centros comerciales con superficies mayores a los 10 mil metros cuadrados (m²) creció 0.9 % con respecto al mismo periodo de 2022, contemplando 234 mil m² nuevos en el año, al cierre de 2023. Se estima que durante el 2024 puedan ingresar más de 500 mil m² nuevos.

La Ciudad de México (CDMX) y su zona metropolitana ingresaron más de 14 mil m² y concentraron el 29 % del total del inventario de centros comerciales con áreas superiores a 10 mil m² del país, al final del 2023. Se estima que la región podría ingresar al stock más de 160 mil m² durante el 2024, distribuidos en cinco comercios que en su mayoría son desarrollos de usos mixtos.

Por regiones, el centro (82 mil m²) y el sureste (62 mil m²) incorporaron en conjunto 61 % de la nueva oferta, cada una inauguró un negocio con una superficie mayor a 60 mil m² rentables.

La zona centro contemplará el 45 % de la nueva oferta con nueve establecimientos que actualmente se encuentran en construcción. Las tiendas de uso mixto y lifestyle center concentraron el 64 % de la superficie en construcción al concluir el 2023, mientras que los power center tienen el 27 % y el resto en la ampliación de un regional fashion mall.

Cuando la confianza del comprador en México se mide por generaciones, son los más jóvenes los que están dando un impulso al indicador general. Los clientes mexicanos señalan que prefieren consumir en tiendas físicas, especialmente cuando se trata de adquirir sus insumos para preparar alimentos, comprar ropa y cosméticos.

Cabe destacar que el comercio electrónico en México registró 31 % de crecimiento anual al 1S 2023. Con un incremento anual de 31 %, el valor acumulado al 2T 2023 de las transacciones hechas en sitios de eCommerce fue de 374 mil 302 millones de pesos (mdp). Las operaciones con tarjetas de débito presentaron un aumento anual del 37 % con 179 mil 118 mdp, mientras que las de crédito se elevaron 26 % con 195 mil 184 mdp al cierre del primer semestre de 2023.

De acuerdo con el monitoreo del comportamiento omnicanal en México realizado por la Asociación Mexicana de Venta Online (AMVO), en 2023 la frecuencia de visitar la tienda física para conocer el producto y, posteriormente, finalizar la compra por internet (showrooming), se incrementó 8 puntos porcentuales respecto al 2021.

La región centro reunió la mayor superficie de la nueva oferta (82 mil m²) y en proceso de construcción (259 mil m²) de establecimientos comerciales con áreas superiores a 10 mil m² del país. Un ejemplo es el The Park San Luis Potosí, el cual fue el de mayor superficie (65 mil m²) a nivel nacional que se inauguró en el 2023.

Con 39 mil 900 m², la zona noreste aglutinó el 17 % de la nueva oferta del país en 2023, distribuidos en dos negocios de usos mixtos. Se contempla la inauguración de una tienda con un área superior a 20 mil m² para inicios del 2025.

El noroeste registró 1.7 millones de m² de infraestructuras comerciales con áreas superiores a 10 mil m² del tipo power center y dentro de la superficie en construcción de la región (86 mil m²), destinan más de 34 mil m² en otro power center con apertura estimada para este año.

Mientras que el occidente agrupó el 10 % del inventario de centros con áreas superiores a 10 mil m² del país. Posteriormente al ingreso de la segunda fase de Distrito La Perla en Jalisco (2022), la actividad en construcción podrá reactivarse en 2024 con la edificación de la primera fase del desarrollo Esfera Morelia, destinando 60 mil m² en su área comercial.

En el sureste, el Grand Outlet Malltertainment Riviera Maya con más de 61 mil m² se incorporó como nueva oferta al inventario con áreas superiores a 10 mil m² de la región, y es el segundo más grande inaugurado el año pasado. Se estima que durante el 2024 puedan ingresar a la zona más de 45 mil m² distribuidos en dos tiendas.

Respecto al suroeste, con el ingreso de 36 mil m² de Alaïa Tapachula, se registró más de 873 mil m² en su inventario y concentró el 15 % de la nueva oferta de establecimientos con áreas superiores a 10 mil m² del país.

¿Qué se prevé en la industria?

• La interacción entre los retailers y los clientes por medio de distintos canales seguirá siendo clave para el consumo. De acuerdo con el estudio de venta online de AMVO, la experiencia en tienda física participa en 5 de 6 formas de realizar una adquisición.

• Los canales de compra continuarán implementando tecnologías que les ayuden a generar una experiencia y atención al cliente cada vez más personalizada.

• Dentro de los nuevos centros comerciales del 2023, ya es considerada importante la oferta de espacios para entretenimiento y nuevas experiencias de compra. Un ejemplo de ello es el Grand Outlet Malltertainment Riviera Maya que destinó 30 % del desarrollo para divertimento.

• Las prácticas sostenibles en la construcción y renovación de tiendas como estrategia de ahorro en costos a largo plazo. Fibra Shop obtuvo un incremento anual de 6 puntos respecto al 2022, en la evaluación de su estrategia ASG 2022.

Conoce más del formato de los establecimientos

• Regional fashion mall: Centros enfocados en tendencias de moda y estilo de vida, con impacto sobre varias zonas geográficas por ausencia de oferta comercial similar. Cuenta con dos o más tiendas ancla departamentales de gran escala, de modas y de descuento. En ocasiones con diseños modernos, orientados a una temática y con oferta de entretenimiento; y en algunos casos, pueden ofrecer marcas exclusivas y de lujo.

• Fashion mall: Combinación de establecimientos ancla, dirigidos en tendencias de moda y estilo de vida. Pueden ser pequeños negocios departamentales tradicionales, de gran escala, de descuento, de modas y otros inquilinos en menor gama como los autoservicios. Es posible que tengan diseños modernos, orientados a una temática y con oferta de entretenimiento y, algunas veces, ofrecen marcas exclusivas y de lujo.

• Power center: En Estados Unidos este formato es conocido como community center. Venta de artículos de uso común y son visitados por lo menos una vez a la semana. Tiendas ancla de supermercado se unen a inquilinos de servicios y pueden o no tener pequeños negocios y entretenimiento, como cines.

• Usos mixtos: Centro que comúnmente se encuentra en los primeros niveles de desarrollos en donde su mayor componente son oficinas. En entornos urbanos, con una amplia selección de bienes y servicios.

• Lifestyle center: Lugares en los que se abastecen las necesidades de comercio, entretenimiento, gastronomía, servicios y de estilo de vida. Mayormente ubicados en vecindarios residenciales de nivel adquisitivo alto.

• Outlet: Compuesto de tiendas de fabricantes y de minoristas que venden artículos de marca con descuento. Estos centros típicamente no están anclados, aunque algunos negocios de marca puedan servir como “imán”.

• GLA: Área Bruta Rentable (del inglés Gross Leasable Area).