Se ralentiza la apertura de centros comerciales en México

El Reporte Especial de Centros Comerciales 1er Semestre 2024 de Mac Arquitectos Consultores destacó que de las 24 plazas comerciales que se tenían previstas para este año, solo se han abierto seis y están en construcción 12. Se prevé que entre 2025 y 2026 se terminen de construir otras 15.

Mac Arquitectos Consultores presentó su onceavo Reporte Especial de Centros Comerciales 1er Semestre 2024, el cual reveló que de los 24 centros comerciales que se inaugurarían para este año, sólo se han abierto seis con 121 mil m² de área bruta rentable y siguen en construcción 12, además de dos ampliaciones, que podrían sumar otros 265 mil m² de ABR (Área Bruta Rentable) para finales de este año.

Este informe —que aborda el estado actual de la industria de centros comerciales en México— indicó que dichas cifras, aunque todavía están lejos de los 40 que se inauguraban cada año entre el 2000 y el 2020, representan más que lo que se ha desarrollado en los últimos cuatro años y muestra un panorama mucho más positivo hacia el futuro de este sector.

Al concluir el 2023, el inventario del mercado inmobiliario comercial de México se veía marcado por la presencia de 947 centros comerciales anclados por tiendas de autoservicio, cines y/o tiendas departamentales, cada uno con al menos 30 locales. Estos complejos acumulaban un ABR de 24.4 millones de metros cuadrados, lo que generaba un promedio de 18.7 m² por cada 100 habitantes o 23.4 m² por cada 100 habitantes urbanos, subrayó la firma de consultoría.

“El estado actual del mercado inmobiliario comercial en México refleja una mezcla de recuperación y desafíos. Si bien se observa un aumento en la actividad de construcción y una recuperación en la afluencia a los centros comerciales, es fundamental mantener una vigilancia cercana sobre los factores económicos y sociales que pueden impactar en el mercado”, destacó Mac Arquitectos Consultores.

El informe contextualizó que entre el primer trimestre de 2019 y el segundo trimestre de 2024, la economía mexicana registró un crecimiento notable del Producto Interno Bruto (PIB), que aumentó 31 %, con una recuperación significativa en sectores como la construcción y el comercio minorista después de las caídas registradas durante 2020. El comercio detallista obtuvo un incremento en su participación dentro del PIB total, a pesar de una ligera disminución en 2024.

Respecto al ámbito inmobiliario, el precio de la vivienda ha aumentado 50 %, mientras que las tasas de interés en créditos hipotecarios han subido. En ese sentido, la oferta de centros comerciales en México ha ido en aumento, aunque a un ritmo menor que los años previos a la pandemia.

Lo anterior “muestra una completa recuperación en el tráfico de público en las plazas, casi llega a los valores de ocupación de 2019 y considerando el crecimiento de la oferta ha habido un importante aumento en la superficie total ocupada”, precisó la investigación.

¿Qué tanto crecerá el inventario?

Según el informe, se prevé que entre 2025 y 2026 se terminen de construir otros 15 centros comerciales que añadirían cerca de 300 mil m² sin considerar que en este plazo se inicien nuevos desarrollos.

“Este ritmo de desarrollo parece marcar un nuevo paso en donde anualmente estaremos agregando entre 300 y 400 mil metros cuadrados arrendables, lo cual difiere del promedio de 800 mil metros cuadrados que se registraron entre los años 2000 y 2020”, consideró la consultora.

No obstante, dijo que dicho crecimiento contrasta notablemente con el aumento demográfico y el incremento en las ventas tanto del comercio minorista en su conjunto como de los establecimientos asociados a la Asociación Nacional de Tiendas de Autoservicio y Departamentales (ANTAD). Además, se observa un incremento en el número de tiendas, así como una recuperación significativa en la afluencia a los centros comerciales.

Destacó que aún existen numerosas ciudades donde el desarrollo de plazas comerciales ha sido limitado o donde el crecimiento poblacional y urbano justifica una mayor oferta comercial. Este panorama sugiere un potencial considerable para la expansión y diversificación del mercado inmobiliario comercial en diversas regiones del país, apuntó.

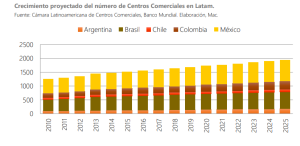

El análisis pronosticó que para el 2050, el país podría alcanzar un ratio de 30 m² por cada 100 habitantes urbanos. Este valor se asemejaría a los estándares observados en algunos países de Europa.

Sin embargo, Mac Arquitectos Consultores advirtió que para alcanzar este objetivo se demandaría un desarrollo significativo, con la necesidad de agregar aproximadamente 13 millones de metros cuadrados de superficie rentable a través de la construcción de alrededor de 600 nuevos centros comerciales.

“Este ambicioso panorama refleja tanto el potencial de crecimiento del mercado inmobiliario comercial en México como la necesidad de una planificación estratégica a largo plazo para satisfacer las demandas cambiantes de los consumidores y las tendencias del mercado”, remarcó el informe.

El potencial del mercado

Respecto al crecimiento del mercado, la firma de consultoría identificó que existen 36 ciudades donde la oferta de complejos comerciales supera el promedio de ciudades o regiones similares, acumulando un superávit total de 2.0 millones de metros cuadrados de área bruta rentable.

No obstante, también observó que hay 50 metrópolis con un índice de desarrollo positivo, lo que sugiere un potencial para el crecimiento comercial adicional, con una capacidad estimada de 1.17 millones de metros cuadrados. “Este análisis nos proporciona una visión detallada de la distribución geográfica de la oferta comercial en el país, permitiéndonos identificar áreas con exceso de oferta y oportunidades para la expansión y diversificación del mercado en otras regiones”, refirió el informe.

El siguiente mapa muestras las entidades que acumulan un mayor déficit o superávit, sin embargo, en cada una de estas podría haber diferencias importantes por ciudad:

Indicadores de desempeño

Durante el primer semestre de 2024, la afluencia de visitantes a los complejos comerciales fue equivalente al 98 % del total de personas registradas en el mismo periodo de 2019 (considerando los mismos centros comerciales), tomando como base el 1er trimestre de 2019, los últimos cinco trimestres se ha presentado una afluencia igual o mayor.

En cuanto a la ocupación total de las plazas comerciales, el estudio comparó que a principios de 2019 ésta era de 93.8 %, lo que equivale a 1.4 millones de metros cuadrados rentables o 16 mil 500 locales comerciales disponibles. Mientras que para el segundo semestre de 2024 el porcentaje de ocupación se recuperó hasta 92.8 % apenas 100 puntos base por debajo de 2019, pero se han desarrollado 1,711,000 m².

“Entre el crecimiento de la superficie rentable y la recuperación en el porcentaje de ocupación, encontramos que la disponibilidad ha aumentado apenas 382 mil 900 m², mientras que el área ocupada se incrementó 1,3 millones de metros cuadrados”, resaltó el informe.

Acerca de qué centro comercial presenta una ocupación menor, la investigación arrojó que el único tipo son los Strip Centers, mismos que durante los diferentes reportes han estado por arriba, lo cual indica que este tipo de plaza es mucho más variable.

Tomando como referencia los últimos 12 meses, el onceavo informe destacó que se registra un crecimiento importante en la ocupación de todos los formatos. Sin embargo, aclaró que el Ingreso Neto de Operación (NOI) ha sido mayor en todas las tipologías, resultado de los incrementos en ocupación, precio de renta y eficiencia en la operación.

El estudio concluyó que el desarrollo futuro del mercado “dependerá en gran medida de la capacidad de los actores del sector para adaptarse a las nuevas condiciones y satisfacer las necesidades cambiantes de los consumidores. La planificación estratégica, el análisis de datos y la comprensión profunda del mercado serán cruciales para aprovechar las oportunidades y mitigar los riesgos en el panorama comercial en constante evolución”.

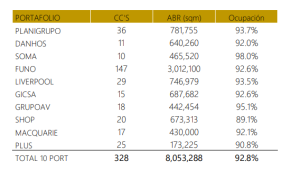

Para la elaboración del onceavo informe Reporte Especial de Centros Comerciales 1er Semestre 2024, se seleccionaron las empresas que operan los portafolios más amplios o específicos y las que publican información desagregada por segmento y de manera similar:

- Fibra Danhos,

- Fibra Macquarie,

- Fibra Shop,

- Fibra Uno,

- Fibra SOMA,

- Fibra Plus,

- Gicsa,

- Grupo Acosta Verde,

- Planigrupo y

- Liverpool.

Estos portafolios representan un total de 328 activos comerciales con 8.0 millones de metros cuadrados de ABR, lo que significa el 34 % del inventario total, por lo que se consideran como una muestra representativa de todo el sector en México.