Enormes centros comerciales ¿sin diversión?… ¡ya no!

Además de que los entertainment malls son una clara tendencia en México, los formatos comerciales con características inteligentes, pequeños e integrados a los usos mixtos también crecerán de manera importante en los próximos años, así lo explica Javier Camarena, director general de Meor

Darinel Becerra

Uno de los primeros puntos que se pueden deducir de la charla que Retailers Magazine sostuvo con Javier Camarena, director general de Meor, es que el formato de grandes centros comerciales ya no es tendencia.

Por el contrario, señala que en el sector inmobiliario para el retail –y no es una cuestión de tamaños, sino de la mixtura en la oferta– los entertainment malls y los stand alone, así como los step street, serán los formatos de espacio comercial que cautivarán a las actuales y próximas generaciones de consumidores.

“Se habla de un crecimiento de esta industria [retail inmobiliario] del 20 % en los próximos tres años”

Retailers Magazine (RM): ¿Cuál ha sido el desarrollo del sector inmobiliario en el retail mexicano?

Javier Camarena (JC): Creo que todos coincidimos en que en los últimos 20 años ha crecido exponencialmente, y mucho más en los últimos 10. En realidad, se empiezan a hacer proyectos que atienden las necesidades de los consumidores. Al inicio se hacían proyectos que se convertían en destino y que no precisamente atendían las necesidades básicas de servicios. Esta competencia en el desarrollo inmobiliario está generando proyectos mucho más inteligentes y creativos, que permiten ofrecer mejores soluciones integrales en proyectos mixtos, de menor escala, pero de mayor repercusión en las distintas comunidades donde se insertan. Creo que el mejor ejemplo son las tiendas de autoservicio, donde anteriormente apostaban por grandes formatos y hoy replican el modelo, pero con unidades más cercanas a las densidades poblacionales, y esto lo ves con todas las marcas que tienen formatos de hasta 215 metros cuadrados, ya que permite acercar el autoservicio a la colonia.

RM: ¿En qué segmento del retail inmobiliario están enfocados?

JC: Estamos mucho más enfocados en el retail individual, menor. Recientemente, estamos participando en proyectos de 30 mil metros cuadrados con un GLA (gross living area) de más de 15 mil metros cuadrados. Mucha de nuestra historia fue el estar involucrados con el formato pequeño como sucursales bancarias, tiendas de conveniencia y de autoservicio, y, a partir de ahí, empezamos a crecer y a acercarnos al tema de las densidades poblacionales que lo requieren.

RM: ¿Cómo se desarrolla este particular sector del retail inmobiliario?

JC: Se habla de un crecimiento de esta industria del 20 por ciento para los próximos tres años. Habrá que considerar el entorno actual, tanto local como externo, pero se puede ver en el ritmo de crecimiento de los principales retailers en México. OXXO está apostando a abrir, en pocos años, entre cinco y seis tiendas al día, es una locura. Farmacias Guadalajara está abriendo una tienda cada 1.5 días. Las sucursales bancarias están cambiando todos sus formatos para ofrecer ese lobby de cajeros que permite un servicio más expedito. La realidad es que el crecimiento ha sido exponencial y no pareciera que pudiera disminuir.

RM: ¿Cuáles son los principales fondeos para este sector inmobiliario del retail?

JC: Los grandes nichos como las casas de bolsa, las Fibras, los family office, fondos privados internacionales y los institucionales se han sofisticado en los últimos años de manera importante. Sin duda, México es punta en América Latina en cuanto a la sofisticación no sólo del desarrollo inmobiliario, sino en cuanto al fondeo de esos desarrollos. La entrada de las Fibras revolucionó el mercado y hoy tenemos instrumentos como CKD y CERPI que permiten la entrada de dinero tanto nacional (con las Afores) como internacional (con los fondos de pensiones), que permiten y exigen proyectos mucho más inteligentes, bien pensados, rentables, que ofrecen seguridad y certidumbre, y que son apuestas a largo plazo, a horizontes de 25 a 30 años. Ya no puedes hacer proyectos como antes. Ahora debemos tomar en cuenta tecnologías como el big data en la validación de los puntos de venta e, incluso, antes de construir el desarrollo es posible pronosticar las ventas de los retailers.

RM: De estas plataformas de fondeo, ¿cuál consideras que es la más rentable, la que está soportando el desarrollo inmobiliario en el retail?

JC: Sin duda es una mezcla, cada una tiene necesidades distintas. Son vehículos que permiten, en su función, desarrollar distintos tipos de proyectos y modelos y atender distintas necesidades de los inversionistas. Por ejemplo, los family office finalmente voltearon a ver de una forma diferente al desarrollo inmobiliario; anteriormente, cumplía funciones mucho más patrimoniales, con una visión más conservadora, y durante mucho tiempo estuvieron enfocados en vivienda, en renta, en departamentos, y a partir de ahí generaban ingresos estables. Pero, gracias al boom de los centros comerciales en los últimos 20 años, la realidad es que el retail demostró su valía, al generar certidumbre a largo plazo y plusvalía. Los family office ya cuentan con equipos de trabajo sofisticados y viendo otro tipo de oportunidades inmobiliarias con la finalidad de diversificar sus inversiones.

Creo que cada vehículo de inversión cumple una función distinta. Si quisiéramos buscar un parteaguas, la entrada de estos instrumentos permitió la conexión del fondeo institucional con los desarrolladores nacionales; es lo que hizo que detonara la industria detallista del retail.

RM: ¿Cuáles son los principales formatos de tienda y centros comerciales que se están desarrollando en México?

JC: Podemos verlo en dos ejes: desde las dimensiones del desarrollo y desde la función que desempeña el edificio. A partir de la primera, tienes los grandes fashion malls, los centros de entretenimiento –que estoy seguro que son la tendencia en cuanto a la construcción de malls de grandes dimensiones; lo puedes ver tanto en Estados Unidos como en México–. Los centros comerciales que atienden o buscan cumplir una función de entretenimiento, no nada más la convencional de compra y venta, son donde se empiezan a cruzar las dos dimensiones, a partir de la escala y la función. Después vienen los power centers, que permiten acercar los grandes formatos de los retailers a las ciudades y son los que se han desarrollado más tradicionalmente, pero a partir de ahí empiezas a encontrar oportunidades mucho más creativas, donde descubres los stand alone, los strip centers y los formatos de tienda y centro comercial que acompañan a los proyectos mixtos verticales, los cuales se han desarrollado de manera importante en México. La realidad es que estos formatos obedecen a un tema de escala y el reto es cómo integrar servicios en escalas cada vez más pequeñas, porque hoy ya no tienes en las grandes urbes los metros cuadrados disponibles ni la reserva territorial que te permita un gran formato, por lo que empiezas a ver tipos de comercio mucho más inteligentes y creativos que permiten, en una misma huella (demográfica) ofrecer soluciones integradas. Otra tendencia es la reconversión de inmuebles ya existentes, muchos de ellos ubicados en los centros de las ciudades.

RM: ¿Qué opinas de que aún no hay una tendencia visible en cuanto a outlets en México?

JC: La razón por la cual no han detonado en el país es un tema multifactorial. En Estados Unidos, los metros cuadrados dedicados a inmuebles para outlets son superiores al 10 por ciento de la mezcla total de metros cuadrados de retail. En México, es menor al 1 por ciento. Se habla de 500 mil metros cuadrados dedicados a outlet únicamente.

Se hicieron algunos proyectos relevantes hace algunos años, sin embargo, creo que en el país no detonaron debido a los hábitos de consumo, los cuales obedecen a las estrategias de los retailers. En México, son muy comunes las temporadas de rebaja. En una tienda departamental, por ejemplo, el consumidor mexicano está esperando la temporada de descuentos. También, a partir de la entrada del e-commerce se empezaron a dar otras oportunidades para las rebajas, es decir, que los retailers en lugar de recurrir a espacios específicos para ofrecer los saldos tratan de liquidarlos mediante estos descuentos, en los mismos metros cuadrados donde venden su producto a precio normal.

RM: ¿Hay sobreoferta de centros comerciales?

JC: No debemos generalizar. Existen zonas en las que obviamente hay una sobreoferta, como Monterrey y la Ciudad de México, donde probablemente los grandes centros comerciales ya se canibalizan entre ellos, pero en otras zonas urbanas de clase media la realidad es todo lo contrario; hay mucha falta de oferta.

Si lo ves por sectores, por ejemplo, hablando de salas de cines, somos uno de los países más desarrollados en este sector por habitante. Si lo ves por servicios financieros, todavía hay mucha oportunidad para proyectos inteligentes que acerquen los servicios a las densidades poblacionales.

RM: ¿Cuáles son las principales oportunidades de desarrollo para centros comerciales?

JC: En todo el país las encuentras. En todas las ciudades grandes, en niveles económicos medios y bajos hay oportunidades muy importantes, y en las ciudades medias la realidad es que se tienen centros comerciales de antigüedad mayor a 20 años y existe un solo centro comercial que trata de atender a una ciudad media o pequeña. Justo lo vemos, por ejemplo, en los cines, que anteriormente tenían un gran formato de quince salas, y hoy las apuestas de los dos principales operadores en México son formatos complejos, más pequeños, de hasta cinco o siete salas, que permiten atender poblaciones menores.

RM: Con los nuevos formatos, ¿es posible cautivar a los compradores tradicionales del comercio informal?

JC: Todo parte de la estadística que indica que casi el 70 por ciento del comercio en México se da en el mercado informal de ropa y calzado. En este sentido, todas las marcas de fast fashion tienen rangos de precios que compiten con la informalidad. Y es justamente en los desarrollos de usos mixtos, donde estas marcas han empezado a desarrollar sus cadenas comerciales. Las marcas extranjeras que están entrando a México están enfocadas a los niveles económicos medio y bajo, y ofrecen ropa a precios competitivos cuya calidad de manufactura es mucho mayor que la de los productos que se ofertan en un tianguis. También estoy convencido de que los formatos como los strip centers, que son chicos, cercanos a las densidades poblacionales, pueden ayudar a reconvertir esta informalidad y no sólo de la ropa, sino de otros productos.

RM: ¿Qué tendencias ves en Estados Unidos?

JC: Se habla de dos grandes, una es el e-commerce y cómo afecta a la industria del retail. El año pasado más de 3 mil formatos cerraron por la fuerte competencia que implicó el comercio electrónico. Hay un reto importante para los centros comerciales en Estados Unidos, deben de ofrecer experiencias de compra y entretenimiento, y poder distinguir entre la compra dura y la dura per se con la experiencia del consumidor.

Por otro lado, está la consolidación, la forma en que el retail hace frente al comercio electrónico en Estados Unidos. Va a haber menos centros comerciales, y los que estén serán de entretenimiento, con mayor oferta de experiencia. Uno de los grandes grupos como Triple Five, que tiene dos de los centros comerciales más grandes del mundo, que son Mall of America Minneapolis y West Edmonton Mall en Canadá, ha dicho que ya no habrá tantos centros comerciales en grandes urbes, sino que habrá menos, pero con formato distinto, no sólo serán de compra normal, sino de experiencia de entretenimiento, donde la familia pueda pasar el día completo.

RM: ¿Qué tan sana es la relación entre la oferta de metros cuadrados en espacios comerciales y la demanda?

JC: A partir del crecimiento exponencial de la industria, que propicia edificios con espacios cada vez más inteligentes, y con vehículos de inversión cada vez más sofisticados, vemos un crecimiento importante en la oferta de metros cuadrados, pero también en la demanda de los mismos, lo que ha permitido mantener un balance muy saludable y equilibrado de oferta-demanda; en la cual puedes tener metros cuadrados rentables bien rentados, con compañías transnacionales que vienen llegando y que te permiten tener centros comerciales bien anclados con una mezcla de inquilinos muy interesante, esos centros comerciales son una apuesta a largo plazo. Aquí es muy relevante la estadística que tenemos sobre el mercado informal en México. Si tienes uno tan alto, hay una gran oportunidad para ofrecer espacios comerciales en el mercado formal y empezar a migrar ese consumo de la informalidad a la formalidad.

RM: Dado que México es una zona sísmica, Meor ha tenido que invertir más para poder cumplir con las nuevas reglamentaciones e ingenierías, ¿cómo están tomando esta responsabilidad como desarrolladores de centros comerciales?

JC: Este es el punto en el que ni siquiera hay controversia. En lo que todos deberíamos de estar de acuerdo es en hacer edificios seguros, donde no solamente ofreces seguridad a tu inversión sino para la gente que asiste a tus edificios. A partir del terremoto de 2017, se reforzaron los coeficientes y factores de construcción y sí hemos tenido que invertir más. Un edificio que antes tenía cierto número de toneladas de acero, ahora tiene un 15 o 20 por ciento más. Aquí no debería de haber controversia. Por otro lado, te brinda una oportunidad importante para poder, junto con toda la cadena de desarrollo de los proyectos, incluyendo los estructuristas, ofrecer edificios que cumplan con la normativa y que nos aseguren la seguridad estructural del inmueble, y con ello tener la seguridad de una inversión de largo plazo.

RM: ¿Cómo se fondea Meor?

JC: Meor pertenece al grupo empresarial Emuná, que cuenta con más de 60 años de experiencia en el sector financiero, inmobiliario y de energía renovable, además cuenta con un portafolio formado por franquicias de clase mundial. Meor es un fondo de inversión inmobiliaria enfocado al retail. Nos fondeamos a través de dos grandes fuentes de inversión: fondo privado y fondos institucionales. Hemos desarrollado más de 350 proyectos durante 12 años, y nuestro inversionista típico es el family office institucional, que busca generar un portafolio con cero especulación. Son proyectos traje a la medida al 100 por ciento. Nosotros no compramos un solo inmueble si antes no logramos un acuerdo con las cadenas que van a entrar al mismo. Los proyectos traje a la medida son muy comunes en el sector industrial, sin embargo, lo que hacemos en Meor es replicar ese modelo para el sector comercial. Las cadenas confían sus planes de expansión a Meor y nosotros vamos a la calle, buscamos los espacios que cumplen con sus necesidades, firmamos un acuerdo de arrendamiento y entonces compramos el inmueble. Esto nos representa un reto importante, esa agilidad y flexibilidad que tienes que tener para lograr unir estos dos ejes: el arrendamiento del inmueble, pero también la compra-venta del mismo.

RM: ¿Cuáles son sus planes de expansión?

JC: Sólo para poner en contexto: los 350 proyectos que hemos desarrollado tienen un valor aproximado de 6 mil millones de pesos. En este año cerraremos con un portafolio de nuevos proyectos desarrollados por 1 mil 500 millones de pesos, que incluye al sector industrial y comercial.

Esto es un reto importante y lo estamos logrando a partir de la inteligencia de mercado. Desarrollamos un área cuyo software nos permite predecir dónde no están los formatos necesarios, dónde tienes espacios disponibles en las zonas urbanas de todo el país, y lo hacemos de forma automática. A partir de esta inteligencia de mercado es que salimos a la calle a buscar las huellas demográficas, donde sabemos que no está satisfecha la oferta ni financiera, ni de tienda departamental, ni de cine o de tienda de autoservicio, y entonces es que podemos armar un proyecto, incluso antes de comprar, sabiendo qué retailers van a estar con nosotros.

Meor, para el próximo año, estará concretando seis nuevos centros comerciales que van entre 10 y 30 mil metros cuadrados, ofreciendo áreas rentables de entre 6 y 18 mil metros cuadrados, con el reto específico de hacerlos traje a la medida.

RM: ¿Quién es Javier Camarena?

JC: Soy ingeniero industrial y en sistemas, egresado del Tecnológico de Monterrey de Guadalajara. Algún tiempo trabajé en Coca-Cola México, en el área de Desarrollo de Mercado, donde se desarrollan las estrategias en colaboración con las embotelladoras. Eso lo hice desde becario, y algunos años después de graduarme. A partir de ahí, me incorporé a este grupo de donde surge Meor, donde estuve en el sector financiero, pero enfocado a la parte del retail. Y llevo doce años desarrollando proyectos inmobiliarios en la empresa. Soy director y socio-fundador de Meor. Llevamos estos años haciendo proyectos con el reto en particular de crear trajes a la medida.

——

Dos industrias complementarias

Dos industrias complementarias

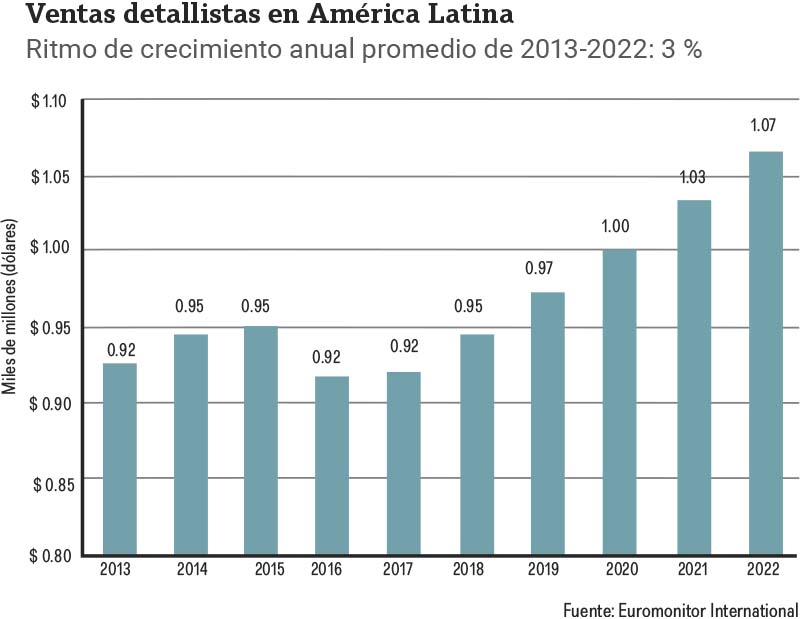

La buena salud del sector inmobiliario del retail se sustenta en las positivas cifras que presenta el comercio minorista en América Latina (AL). De acuerdo con el International Council of Shopping Centers (ICSC), se estima que las ventas al detalle en AL alcancen la cifra de los 1.1 mil millones de dólares para el 2022, con una tasa de crecimiento promedio anual a cinco años (2017 a 2022) de 3 por ciento. De hecho, el gasto del consumidor en la región representó, en 2017, el 65 por ciento del Producto Interno Bruto. También en AL, la actividad detallista continúa siendo uno de los sectores que más empleos generan, con 40 millones de puestos de trabajo, es decir, 1 de cada 7.

Otro factor sin el cual las inversiones en desarrollos inmobiliarios para el retail no se hubieran sustentado es que, en la última década, la población latinoamericana creció casi un 12 por ciento, lo que significa que cuenta con una de las demografías más jóvenes del mundo; más de la mitad de los latinoamericanos tienen menos de 30 años.

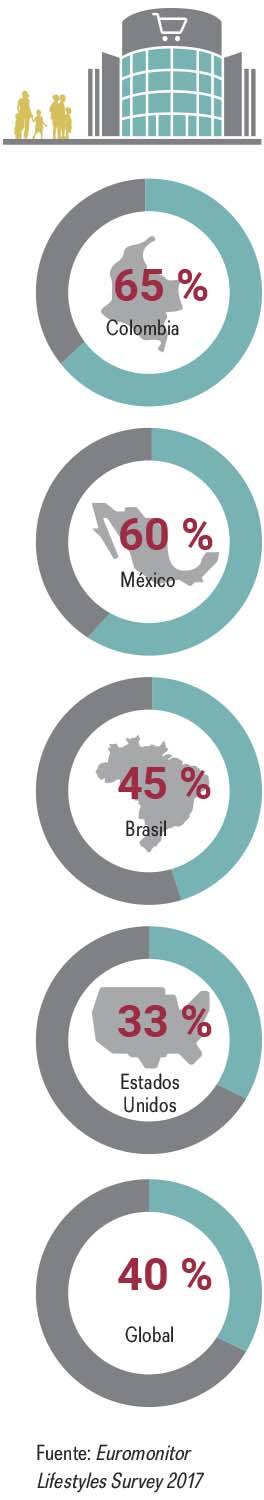

El ICSC señala que este grupo de consumidores muestra uno de los más altos índices en cuanto al interés por visitar centros comerciales. En Colombia y México, el 65 y 60 por ciento de esta población, respectivamente, dijo que le gusta ir a centros comerciales; de hecho, son los registros más positivos del mundo. Por ejemplo, en Estados Unidos sólo el 33 por ciento mostró gusto por visitar los malls, mientras que el promedio mundial es del 40 por ciento.

Si se toma en cuenta que alrededor del 95 por ciento de las ventas minoristas en AL son generadas en tiendas físicas (también se consideran las ventas en línea procedentes del punto de venta físico), el desarrollo inmobiliario para el retail se vuelve un tema de grandes dimensiones por su valor e impacto en la cadena productiva de la región.

Movimiento inmobiliario del retail

Con 99 metros cuadrados por cada 1 mil habitantes, América Latina tiene mucho menos oferta de centros comerciales per cápita que Estados Unidos, lo que significa enormes oportunidades de crecimiento para el también llamado Retail Real Estate (RRE).

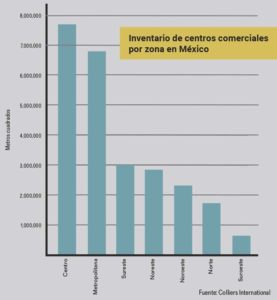

De acuerdo con Colliers International, el mercado inmobiliario para el retail en México está compuesto por más de 24 millones de metros cuadrados, considerando todos los formatos de centros comerciales; de hecho, en el primer semestre de 2019 se inauguraron siete inmuebles nuevos, es decir, se sumaron otros 200 mil metros cuadrados.

La tasa de disponibilidad registrada en el primer semestre de 2018 fue superior al 90 por ciento, de acuerdo con los inmuebles monitoreados por Colliers en México. Según la consultora, las zonas centro y metropolitana son las que registran la mayor superficie de inventario.

La tasa de disponibilidad registrada en el primer semestre de 2018 fue superior al 90 por ciento, de acuerdo con los inmuebles monitoreados por Colliers en México. Según la consultora, las zonas centro y metropolitana son las que registran la mayor superficie de inventario.

“El mercado del retail en México es dinámico, por lo que aun cuando se integran al inventario una cantidad importante de metros cuadrados, también se realiza una gran cantidad de transacciones de arrendamiento”. Colliers prevé que durante 2019 el mercado de centros comerciales continúe en expansión por la cantidad de plazas que en la actualidad se encuentran en construcción y proyecto. En cuanto a los precios mensuales de renta por metro cuadrado “muestran, en promedio ponderado, un rango entre los 250 pesos hasta los 1 mil 300”.